Когда у вас есть какая-то система принятия решений по заемщику и вам необходимо ее усовершенствовать, то классическая постановка задачи в этом случае обычно звучит так.

«Снизить просрочку без снижения уровня одобрения».

Или: «Повысьте уровень одобрения, не увеличивая задержку».

Именно в такой обстановке поставщики, обеспечивающие скоринг, представляют свои решения.

Эту же формулировку можно услышать на скоринговых конференциях, где собственные разработчики представляют свои достижения.

К сожалению, никто подробно не раскрывает, что именно подразумевается под терминами «задержка» и «уровень одобрения».

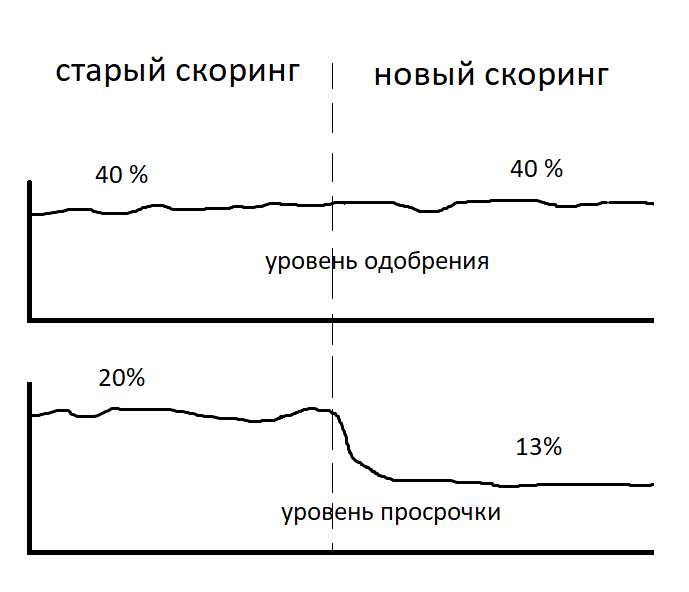

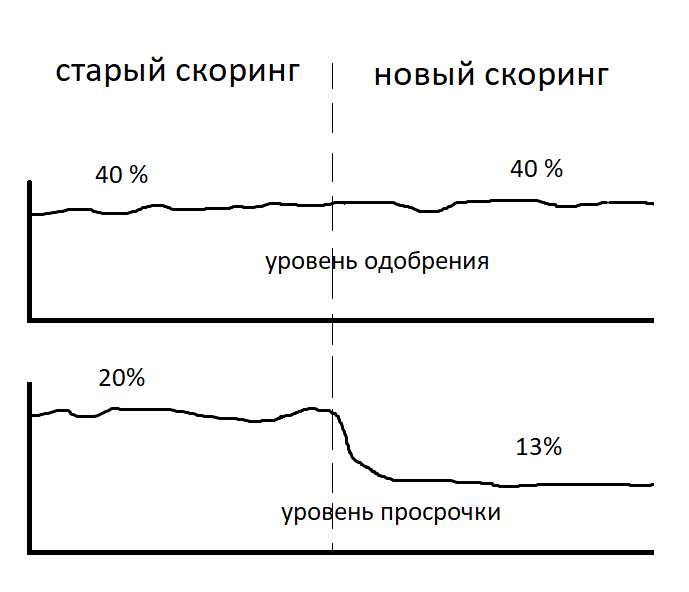

Успешный результат работы представлен следующим образом:

Давайте разберемся в терминах.

Просрочка – это количество непогашенных кредитов, деленное на количество выданных кредитов.

Коэффициент одобрения – это количество одобренных заявок на получение кредита, разделенное на количество полученных заявок.

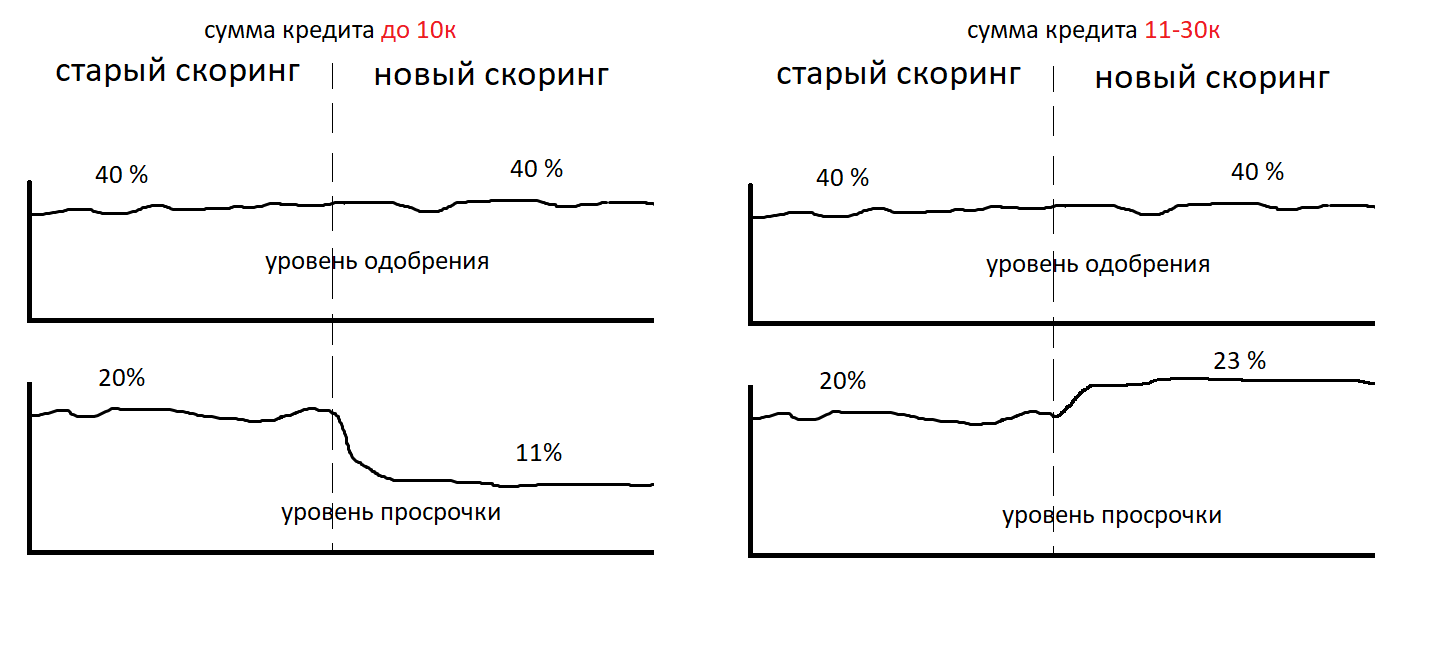

Возможно ли, что при решении задачи в такой постановке просрочка в денежном выражении станет выше? Отвечать Возможный! Качество скоринга может варьироваться в зависимости от больших и малых сумм.

Модель обрабатывает заявки на крупные суммы хуже, чем заявки на небольшие суммы.

Такой случай действительно может случиться в жизни.

Подробно обсуждалось в статья

В такой ситуации задержка денег может быть еще хуже.

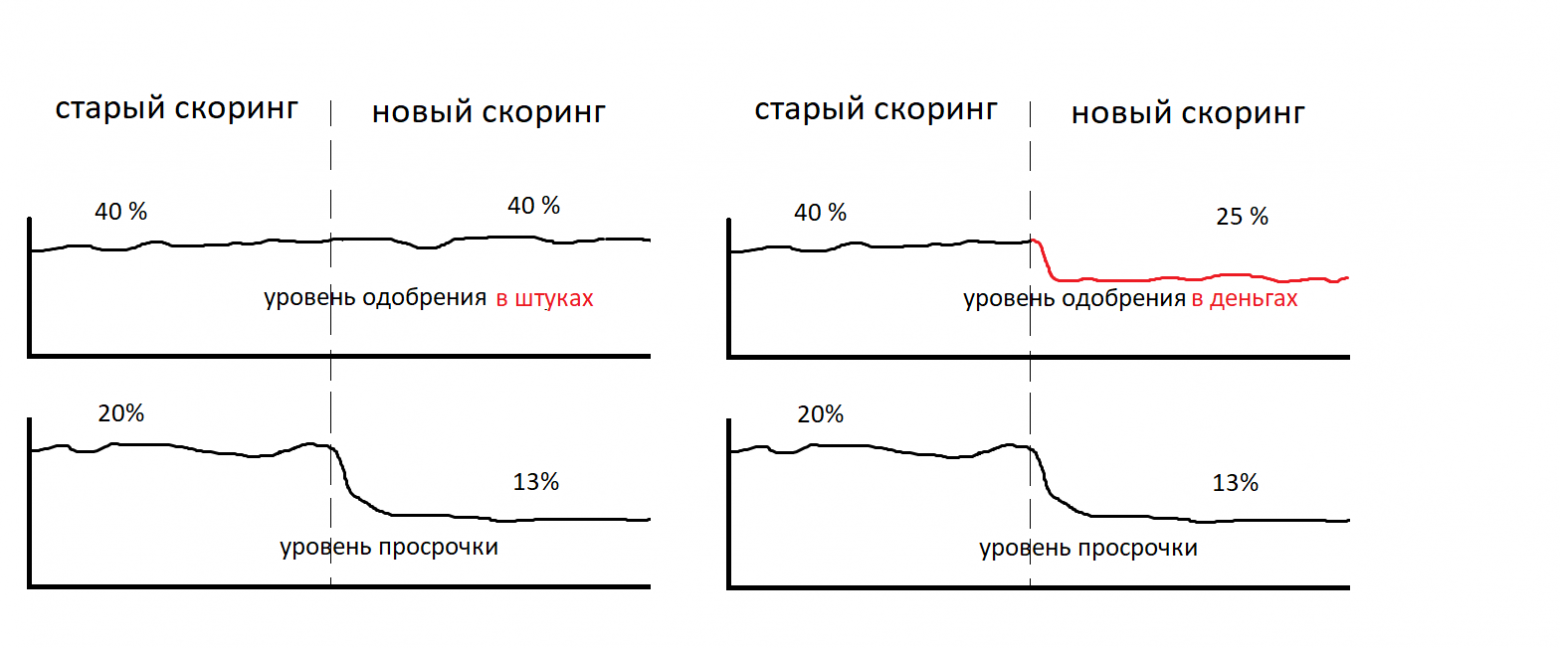

Допустим, мы не совсем дураки и сразу построили график просроченных платежей как в штуках, так и в деньгах.

И мы проанализировали качество модели в разных разделах.

И мы пришли к выводу, что задолженность уменьшилась и в единицах, и в деньгах.

Причем модель одинаково хорошо обрабатывает заявки на большие и маленькие суммы.

Мы также увидели улучшение графиков рентабельности.

Доходность - денежная сумма всех платежей, деленная на сумму выданного кредита, минус 100%.

.

В финансовых отчетах это значение основано на календарной когорте клиентов.

Календарная когорта – это группа клиентов, получивших кредит в одном месяце.

Вот как выглядит график доходности с течением времени.

Ось X — количество дней с момента выдачи кредита.

Мы видим, что на 90-й день после выдачи кредита апрельская когорта догоняет мартовскую.

Просрочка снизилась, рентабельность выросла.

Приз уже у нас в кармане.

Идем в кабинет босса.

Мы говорим: «Здравствуйте, я здесь за призом!» Может быть, процент одобрений не изменился, просрочка снизилась, рентабельность выросла, а денег мы зарабатываем меньше? Отвечать Может быть! Сам балл и его сравнение с порогом отсечения не являются окончательным решением о выдаче кредита.

Окончательное решение предполагает определение суммы кредита, который может быть выдан.

Вы можете утвердить меньшую сумму, чем запрашивал клиент. Или большой.

В этом случае уровень одобрения уже нельзя трактовать так однозначно, как мы это делали раньше.

Теперь уровни одобрения можно выражать в денежном выражении.

А к уровню одобрения в единицах добавляется понятие среднего чека.

Нарисуем уровень одобрения в денежном выражении.

Это соотношение одобренной суммы кредита к запрошенной сумме денег в заявке.

На практике контролировать уровень просрочек можно не только с помощью скорости.

Но и с помощью метода определения суммы кредита.

Это очень мощный инструмент. Мы провели исследование, как снижение суммы влияет на невозврат для клиентов с одинаковым уровнем риска и одинаковой скоростью.

Ниже приведен график зависимости уровня по умолчанию от курса для этой же модели.

Слева – желаемая сумма одобрена.

Справа - сумма была урезана в зависимости от скорости.

Еще раз отметим – на графиках справа и слева одна и та же модель, одна и та же скорость.

Но преобразование быстрого решения в окончательное решение – определение суммы кредита, которая может быть одобрена – осуществлялось по-разному.

Этот трюк позволяет вам прийти в компанию, которая борется за снижение уровня просрочек, за 5 минут написать таблицу соответствия ограничения скорости утвержденной сумме, и вы в тот же день получите снижение просрочки.

Смоделируем ситуацию, когда модель одинаково хорошо ускоряет заказы на большие и маленькие суммы.

Процент одобрения в единицах увеличился.

Уровень одобрения денежно-кредитной политики увеличился.

Уровень просрочек в единицах не увеличился.

Уровень задолженности по деньгам не увеличился.

Может ли сложиться ситуация, когда мы по-прежнему зарабатываем меньше? Отвечать Может быть! Уровень одобрения не совпадает с уровнем выдачи.

Когда мы одобряем кредит клиенту, не факт, что он им воспользуется.

Когда мы значительно уменьшаем сумму хорошим клиентам, они отказываются от одобренного кредита и обращаются в другое место, где им сразу одобрят желаемую сумму.

Происходит отток клиентов.

И добавляем еще два показателя — скорость сбора и скорость доставки.

Коэффициент погашения — это процент выданных кредитов среди одобренных.

Уровень выдачи – количество выданных кредитов, разделенное на количество поступивших заявок.

(аналогично можно выразить в денежном выражении).

Высокий процент одобрения в сочетании со строгой политикой определения суммы кредита может привести к низкой конверсии заявок в выдачу.

За такое же количество поступивших заявок денег будет выдано меньше.

Однако уровень просрочек и процент одобрений будут выглядеть лучше, чем в предыдущей версии системы.

Допустим, мы улучшили все вышеперечисленные показатели.

Но мы до сих пор не можем понять, сколько мы зарабатываем.

Доходность показывает, насколько погашенные кредиты покрывают непогашенные кредиты.

Это значение выражается в процентах.

Но процент в миллион и процент в 10 копеек — это разные проценты.

В результате мы пришли к варианту, где мы можем достаточно детально отслеживать показатели нашей системы принятия решений.

У нас есть много разных графиков и показателей, но мы не можем сказать, сколько мы зарабатываем, не можем сравнивать модели в тесте AB, т. к.

не можем выразить их качество одним числом.

И в конечном итоге ответить на вопрос, лучше или хуже мы справились по критерию «заработать больше денег».

Попробуем выразить эффективность системы принятия решений одним числом и сравнить две системы.

У нас есть 4 показателя, которые комплексно описывают нашу систему.

Напомню, как выглядит уменьшение размерности показателей: шаг 1

- рентабельность

- уровень одобрения в штуках

- средний чек

- уровень собираемости

- рентабельность

- Уровень одобрения в деньгах = (уровень одобрения в штуках * средний чек)

- уровень собираемости

- рентабельность

- уровень выдачи в деньгах = (уровень одобрения в штуках * средний чек * уровень собираемости)

Нам нужен один интегральный показатель, который позволит легко выбрать нужную модель.

Есть ли такой показатель? Отвечать Есть! — «Доход от приложения» Это сумма всех платежей плюс проценты минус выданная сумма, деленная на количество поступивших заявок.

В этот интегральный показатель входит средний чек, уровень одобрения в штуках, собираемость в процентах и конвертация одобрения заявки в выдачу.

Проблема решена.

Смотрим на этот показатель, видим, что он улучшился, и идем за бонусом.

Может ли сейчас возникнуть ситуация, когда модель с большим доходом от приложения будет приносить меньше денег? Отвечать Может быть! Мы рассматриваем деньги и доходность в контексте первого кредита клиента.

И мы руководствуемся принципом непосредственной маргинальности.

Однако если вы построите долгосрочные отношения с клиентом, вы сможете заработать не только с первого кредита, но и с повторных обращений клиента.

Итак, мы переходим к концепции конвертации нового клиента в постоянного и LTV (life-time value).

И может оказаться, что лучшая модель, основанная на критерии дохода на одну заявку, может оказаться хуже в долгосрочной перспективе, поскольку отклонит многих клиентов с высоким LTV. Те.

в рамках одной заявки можно получить когорту клиентов (клиентов с одинаковым риском/уровнем риска), у которых доходность по заявке в целом отрицательна.

Отрицательно! Но если понаблюдать за этими клиентами в течение 6 месяцев, то можно увидеть, что они отыгрывают отрицательную доходность своей когорты уже на второй-третьей эмиссии.

Мы тоже столкнулись с такой ситуацией на практике.

Таким образом, доходность можно отразить не в разрезе первого кредита, а по всем кредитам когорты клиентов на 6 месяцев.

Видно, что кредиты по когортам могут окупиться за 6 месяцев, несмотря на то, что первый кредит убыточный с доходностью -30%.

Эта стратегия радикально меняет подход к выбору порога одобрения.

Мы можем работать с отрицательной отдачей по заявке и окупаемостью в течение определенного времени, 6-12 месяцев.

На практике возможна выдача кредитов с отрицательной доходностью по первому выпуску.

При такой стратегии выбор модели с более высокой рентабельностью на одно применение не является оптимальным.

Теперь критерием отбора становится показатель — максимальная доходность от когорты за 6 месяцев.

Оптимальной моделью является та, которая дает наибольший общий LTV в когорте за 6 месяцев.

Выбрать модель с более низкой доходностью по заявке, но более высокой LTV практически невозможно из-за длительного времени тестирования.

Мы можем направить небольшую часть трафика на худшую модель в надежде увидеть более высокий LTV через полгода-год. Однако для этого она должна иметь более высокий уровень одобрения в штуках.

Должна быть обеспечена маршрутизация клиентов, участвующих в AB-тесте, на эту модель.

Плюс, если через полгода-год окажется, что LTV для нас важнее и мы хотим переключить весь трафик на лучшую модель LTV, необходимо, чтобы качество модели было стабильным во времени и модель не «гнилой» к этому времени.

Однако за год вы сможете существенно улучшить модель с точки зрения доходности на одно приложение, не беспокоясь о LTV. В такой динамичной внешней и внутренней среде – внутреннее развитие, новые продукты, новые модели, изменения в законодательстве, LTV становится просто отчетом для справки.

Мы не можем использовать его как индикатор для выбора лучшей модели.

Справедливости ради стоит добавить, что данная схема не учитывает расходы.

В которые входят услуги по взысканию долгов и стоимость привлечения трафика.

Эти параметры могут зависеть от уровня просрочек, уровня одобрения, конверсии нового клиента в постоянного и среднего чека.

Дмитрий Горелов телеграмма: датасанта Теги: #Машинное обучение #Финансы в ИТ #Визуализация данных #кредитный скоринг

-

Советы По Интернет-Маркетингу

19 Oct, 24 -

Введение В Powershell

19 Oct, 24 -

Мысли О Блогах На Хабре

19 Oct, 24 -

Экономика Развивающихся Стран. Камбоджа

19 Oct, 24