В статье собрано несколько мыслей, возникших у меня в разное время и по разным причинам.

В совокупности эти соображения помогут читателю взглянуть на феномен криптовалют. Я буду обсуждать следующие темы:

- Что такое деньги как таковые и почему появление криптовалют было неизбежным

- Являются ли криптовалюты следующим финансовым пузырем?

- Кто такие «богатые» и «бедные» с точки зрения математики?

- Кем вы можете стать в индустрии криптовалют?

В контексте информационных технологий такими условиями являются программное обеспечение и алгоритмы.

Таким образом, мы можем говорить о виртуальных деньгах и виртуальная экономика .

Начну с обсуждения виртуальной сущности денег.

Криптовалюты — это естественная эволюция денег.

Люди умирают за металл Куплет Мефистофеля из оперы «Фауст».Деньги всегда были.

Это верно, если не принимать во внимание незапамятные времена, о которых мы имеем весьма смутные представления, и периоды, когда денежная система давала сбой и людям приходилось прибегать к прямому обмену.

В основном человек использовал для обмена посредническую среду, то есть деньги у него всегда были.

Преимущества обмена через деньги по сравнению с прямым обменом:

- Вы можете потратить часть своих восьми часов в офисе на обед. То есть деньги позволяют сравнивать вещи, которые напрямую не сопоставимы.

- Часы, проведенные в офисе, можно обменять на летний отпуск (отложенный обмен)

- Деньги существенно повышают эффективность обмена на расстоянии, из чего выросла вся торговля.

Мы можем представить деньги как воображаемую линейку, которую мы применяем к товарам и услугам и получаем определенное число.

Например, за коробок спичек 1, за стакан кофе 100, за машину 1000000. Эти цифры позволяют совершить разумный обмен, приемлемый для обеих сторон.

Сначала в качестве денег использовались предметы, которые можно было непосредственно употреблять в пищу: соль, мед, шкуры, жемчуг.

Были и комплексные меры.

Например, в самурайской Японии использовалась мера рис коку — количество риса, необходимое для прокорма самурая в течение года.

Однако со временем наибольшую популярность приобрели металлические деньги из меди, серебра и, конечно же, золота.

Основной операцией сравнения металлических денег было взвешивание.

Числовая мера цены однозначно определялась весом металла, общепринятого в качестве денег.

Для совершения обмена необходимо было установить количество (вес) золота, соответствующее тому и другому предмету.

Золото стало доминирующим металлом, используемым в качестве денег по нескольким причинам:

- Золото устойчиво к химическому воздействию и не теряет характерного блеска в течение длительного периода времени.

- Золото — мягкий металл, который можно легко разделить для сравнения товаров разной стоимости.

- Добыча золота была затруднена и в природе встречается сравнительно редко - частная эмиссия денег была ограничена.

- Золото ни для чего другого, кроме украшения, особо не годилось (прямое потребление золота очень ограничено).

Золото, выбранное в качестве материала (носителя меры цены) для денег исходя из технологических и эксплуатационных характеристик, само стало мерой цены.

От идеи, что золото удобно использовать в качестве денег, человек незаметно пришел к мысли, что только золото можно использовать в качестве денег.

Серебро и медь использовались в качестве обменных металлов, но золото по-прежнему оставалось стандартом.

Технологические и эксплуатационные свойства денежного носителя взяли на себя первоначальную математическую цель измерительного эквивалента-линейки.

Человечество в ловушке.

Оказалось, что управление количеством денежной массы (денег в обращении) и экономикой конкретного государства стало напрямую зависеть от количества доступного золота.

Утрата золота, например, в результате перевозки по морю, привела к сокращению денег в обращении.

С другой стороны, увеличение количества денег в обращении при необходимости (рост населения и производства, увеличение торгового оборота) требовало интенсивных поисков и добычи золота, даже посредством войн и кровавой эксплуатации золотодобытчиков.

Более подробно вы можете прочитать, например, на сайте Найл Фергюсон .

Так называемые Золотой стандарт преследовали людей даже в 20 веке.

Несмотря на то, что количество денег, необходимое мировой экономике, больше не могло быть включено в границы золотых резервов, государства продолжали предпринимать попытки привязать обменные курсы к золоту.

Это было сделано путем фиксации курса золота, а также условных гарантий свободного обмена бумажных денег на золото по этому фиксированному курсу.

Условное в том смысле, что, естественно, большинство людей не пойдут обменивать деньги на золото, а предпочтут купить себе еду и одежду.

От привязки к золоту окончательно отказались только в 1970-х годах.

С тех пор в мире доминировали Валютная система Ямайки , что породило такое явление, как Форекс – валютный рынок со свободными обменными курсами.

В древние времена мерой цены был просто вес золота.

Но с изобретением монет операция взвешивания ( измерения веса) постепенно заменялось хирургическим вмешательством.

Счета , благодаря чему существенно упростились обменные операции.

Стало возможным выражать цену в количестве монет (в количестве золото ).

Монета имеет две стороны, и каждая сторона имеет свое определенное значение:

- лицевая сторона (аверс): на ней изображено лицо правителя, выпускающего монету

- оборотная сторона (реверс): содержит номинал монеты.

Для первых монет номинал был лишь подтверждением веса металла, содержащегося в монете.

Но со временем стали появляться монеты без соответствия веса и номинала.

Хотя до начала 20 века в ходу были монеты, на которых пытались воспроизвести этот переплет. Теперь золотые монеты стали служить только для коллекционное и подарочное назначение .

С ростом экономики стало очевидным неудобство монет при обмене дорогих товаров.

Чтобы купить или продать такие предметы, нужно было либо заработать огромные монеты, либо взять с собой мешок монет. Проблема была решена с помощью бумажных денег (кредитных билетов, банкнот, банкноты ).

На маленьком листочке бумаги был указан номинал – сколько угодно большое число.

Маленький чемодан мог вместить целое состояние.

Единственная проблема, которая оставалась, заключалась в том, чтобы убедиться, что на указанном листке бумаги указано правильное число.

Действительно, что мне мешает добавить лишний ноль и тем самым увеличить номинал банкноты на порядок? До сих пор гарантом правильности обращения денег является государство.

Развитие информационных технологий привело к появлению электронных денег (вторая половина 20 века).

банковская карта (VISA, MasterCard и т. д.) больше не содержит информации о сумме денег.

По сути, это всего лишь ключ доступа к счету – определенная сумма денег.

Сегодня банковская карта – главный атрибут наличия денег у человека.

Но технологии уже сделали следующий шаг.

В 2014 году появилась система мобильных платежей.

Теперь для оплаты услуг вам даже не нужны банковские карты.

Достаточно иметь мобильный телефон.

Деньги стали просто приложением на мобильном телефоне, без каких-либо конкретных материальных атрибутов, то есть полностью виртуальной сущностью, которая реализуется с помощью специальной программы в момент совершения покупки.

Мы выделили две основные характеристики денег — определенное значение меры цены продукта и некоторое подтверждение правильности этой меры.

Недавние достижения в области информационных технологий и отделение денег от конкретного носителя (золота) показывают, что этого вполне достаточно.

На основании вышеизложенного предлагаю следующее определение: Деньги – это достоверная информация об их количестве.

Криптовалюта является ожидаемым воплощением этого определения.

Полностью виртуальные деньги, имеющие встроенный механизм подтверждения их номинала и подлинности.

Их появление было исторически неизбежным, и мы можем ожидать, что криптовалют будет появляться и совершенствоваться все больше и больше.

И есть возможности для улучшения.

пионер биткойн имеет те же недостатки, что и золото: количество ограничено и добыча затруднена.

Биткойн также имеет неудобное для повседневных нужд измерение: вам приходится оперировать миллионными и аналогичными частями цифровой монеты.

ты эфир возможно, мы наблюдаем попытку преодолеть некоторые проблемы Биткойна.

Однако повсеместный переход на криптовалюты – это еще вопрос завтрашнего дня.

Пирамиды, пузыри и криптовалюты

Нечто нематериальное — самый честный товар.Криптовалюты не заменили привычные рубли и доллары.Оно стоит ровно столько, сколько за него платят Роберт Хайнлайн.

Человек, который продал Луну

Стремительный рост Биткойн уже делает его привлекательным для инвестиций и спекуляций.

Пока что биткойн демонстрирует стремительный рост и обгоняет банковские депозиты, но как долго? Противники криптовалют сравнивать биткойн с финансовыми пирамидами.

Давайте посмотрим, правда ли это.

Финансовая пирамида имени Понци , Маддофа или Мавроди предполагает выплату обещанного дохода от инвестиций новых участников.

«Привлекательность» пирамидального актива для инвестора заключается в том, что он предлагает очень высокую доходность.

У пионера пирамидального бизнеса Чарльза Понци она достигала 100% в квартал (1500% в год при ежеквартальном реинвестировании).

Однако наш доход будет зависеть и только от того, сколько еще человек станет участниками пирамиды.

Понци просуществовала менее года, потому что поток клиентов не мог компенсировать непомерную прибыль, которую она предлагала.

Сбалансированная пирамида подразумевает, что доходность все же выше, чем у всех остальных активов, предлагаемых на рынке, но не настолько высока, чтобы новые клиенты не успевали компенсировать нехватку денежных средств для текущих платежей.

Бернард Мэдофф предлагал доходность немного выше рыночной, а его финансовая пирамида, по некоторым оценкам, действовала с 1970-х годов до кризиса 2008 года.

Применимо ли все это к Биткойну и другим криптовалютам? Только частично.

С одной стороны, как и в случае с пирамидами, чем больше людей хотят покупать криптовалюты, тем выше вероятность роста их цен.

Естественно, если предложение не увеличится, что уже происходит (криптовалют становится больше).

С другой стороны, Биткойн как актив, в отличие от пирамиды, на момент покупки не имеет обещанного дохода с заданной доходностью.

Все зависит от того, найдете ли вы другого человека, который согласится купить его у вас хотя бы за какую-то цену.

Продавец, который продал вам биткойны, больше не имеет никаких финансовых обязательств, связанных с биткойнами.

Теперь давайте посмотрим на криптовалюту (биткойн) с точки зрения концепции финансовых пузырей.

По определению финансовый пузырь - это торговля определенным предметом по цене, значительно превышающей так называемую Справедливая цена .

В результате, когда больше нет людей, готовых платить за товар завышенную цену, рыночная цена возвращается к справедливой цене.

Основным симптомом пузыря является резкое и неожиданное падение цены на предмет финансового пузыря (например, тюльпаномания или доткомы ).

Неожиданно, поскольку все участники рынка ожидают дальнейшего роста цен.

Какова справедливая цена Биткойна или любой другой криптовалюты? Какова реальная цена подтвержденного количества? На мой взгляд, вне рамок нынешней товарообменной системы эта цена равна нулю.

Другими словами, если никто не согласится измерять имеющиеся у него товары или услуги с помощью этой «линейки», то ее стоимость упадет до нуля.

Общей проблемой как финансовых пирамид, так и финансовых пузырей является ограниченный спрос на эти продукты.

В случае с пирамидой желающих инвестировать средства на предложенных условиях уже нет, и организаторы теряют возможность выполнить свои обязательства, поскольку у них нет другого источника дохода.

В случае пузыря также больше нет людей, готовых платить более высокую цену за приобретение предлагаемого продукта, и владельцы вынуждены снижать цену, чтобы избавиться от продукта с завышенной ценой.

Я думаю, что криптовалюты будут развиваться вместе с развитием виртуальная экономика .

Виртуальная экономика — это экономика, которая становится возможной благодаря программному обеспечению: распространению сериалов через Интернет, компьютерным играм, дополненной и виртуальной реальности.

В этой экономике уже существуют виртуальные валюты (например, игровые деньги).

Криптовалюты станут универсальным средством, которое позволит осуществлять обмен между различными сферами виртуальной экономики.

Мне кажется, что виртуальная экономика имеет поистине безграничный потенциал роста.

Это происходит потому, что в виртуальной экономике действует так называемый закон убывающей предельная полезность .

Например, если вам дома не на чем сидеть, вы купите стул.

Возможно несколько стульев, чтобы не тащить единственный стул из комнаты на кухню и обратно.

Возможно, купите набор стульев на случай, если придут гости.

Каждый новый стул будет приносить вам все меньше и меньше пользы.

То есть вы купите очень ограниченное количество стульев и на этом остановитесь.

Бизнес-модель, построенная на постоянной продаже вам большого количества стульев, потерпит неудачу.

Совсем другая ситуация с виртуальными товарами.

Если вам понравилась первая серия сериала, то вы захотите посмотреть вторую – полезность второй серии не уменьшится, как и второго стула.

Потом вы посмотрите третью серию, второй сезон и т. д. Когда сериал закончится, вы начнете смотреть новый.

Виртуальные товары одной категории могут продаваться вам в неограниченном количестве.

Это всего лишь вопрос правильная драматургия , правильное развитие сюжета и подбор персонажей: Человеческая психика — это рынок с бесконечным спросом.

Если сравнить современный майнинг с золотая лихорадка (кто читал Джека Лондона в детстве, имеет об этом некоторое представление), то драматизма здесь явно не хватает. Шахтеры прошлого рисковали своей жизнью и здоровьем ради нескольких зерен золота (выражаясь современным языком, нескольких зерен золота).

сатоши ).

И теперь между майнерами нет конкуренции (они даже объединяются в бассейны ), мы не слышим о сбоях оборудования, отключениях электроэнергии, потерянных состояниях, вложенных в криптовалюты и т. д. Если все эти истории воспроизвести в виртуальной экономике, виртуальной реальности, с подходящей драматургией, то это может подогреть интерес к Биткойну и аналогам ( первый знак это сериал «Стартап» ).

Криптовалюты и люди: «богатые» и «бедные»

Фицджеральд однажды написал историю, которая начиналась так: «Богатые не такие, как мы с вами».Криптовалюты (Биткойн) были задуманы как своего рода революционный инструмент, призванный изменить финансовый мир (например, Здесь или Здесь ).И кто-то сказал Фицджеральду: «Правильно, у них больше денег».

Эрнест Хемингуэй.

Снежный Килиманджаро

Однако, как я уже показал, создатели Биткойна наступили на грабли золотого стандарта, и революции не произошло.

Давайте разберемся, что такое богатство с математической точки зрения, и насколько криптовалюты могут изменить баланс существующего его распределения.

Разделительная линия не зависит от количества денег.

В этом случае нам пришлось бы проводить границы совершенно произвольно.

Действительно, 1 миллион, выраженный в какой-то валюте, это уже богатство или еще нет? А что насчет 10 миллионов? И речь идет о рыночной стоимости всего имущества или о возможности потратить такую сумму сразу? Или нам следует сосредоточиться на машине, которую водит человек? А если он вообще пойдет? Вопросов больше, чем ответов.

Я хочу предложить оригинальную основу для разделения людей на так называемых «богатых» и «бедных», основанную на математических методах, которые люди используют при обращении с деньгами.

Деньги часто ассоциируются со словом «много».

Итак, прежде всего, давайте разберемся, что такое «много» с математической точки зрения.

Ответ на этот вопрос сложен.

Древние греки формулировали это как парадокс кучи : сколько зерна уже образует кучу, а сколько еще нет? Переформулируем парадокс применительно к деньгам:

- Миллион долларов — это большие деньги

- Если вы отнимете один доллар из кучи денег, куча все равно останется кучей.

) получим 1 доллар.

И согласно этому правилу, 1 доллар – это тоже большие деньги.

Что, очевидно, не соответствует действительности.

Это парадокс.

В какой-то момент куча денег перестает быть кучей, но в какой момент? В математике попытки ответить на этот вопрос стали одной из причин появления нечеткой логики.

Однако для наших рассуждений представляет интерес ответ из области теории вероятностей и статистики – закон больших чисел .

В качестве иллюстрации я возьму простую модель обогащения и распределения богатства.

Представьте себе, что все население нашей страны (примерно 146 миллионов человек) вкладывает в простую игру сумму, эквивалентную 1 доллару.

В этой игре каждый участник на каждом шаге подбрасывает «честную» монету (вероятность выпадения «орла» и «решки» одинакова):

- Если выпадает орел, участник теряет свою ставку и выбывает из игры.

- при выпадении орла участник получает приз, равный сделанной ставке, и продолжает игру

Игра продолжается до тех пор, пока участник в одном из раундов не выкинет решку или не наберет миллион.

В каждом раунде участник делает ставку на все деньги, которые он накопил в игре на данный момент. Если применить эту модель к миру бизнеса, то она примерно соответствует закрытому акционерному обществу, в котором каждый участник вносит уставный капитал, дивиденды не выплачиваются, а продавать акции (доли) может только мажоритарный акционер.

Давайте оценим привлекательность игры для участника.

На каждом этапе сумма денег удваивается.

Вложив всего 1 доллар, участник на следующем шаге уже имеет два доллара, на следующем — 4 и так далее.

На десятом шаге у участника уже есть больше тысячи долларов, а к двадцатому раунду он становится долларовым миллионером.

История, вполне согласующаяся с историями о людях, которые приехали в Америку с несколькими долларами в кармане, а потом оказались в Список Форбс .

Итак, наша простая модель имеет определенное отношение к реальности.

Однако подбрасывание монеты – это вопрос случайного результата.

В каждом раунде участник может либо удвоить свое состояние, либо потерять все (обанкротиться).

Психологически, чем больше денег у участника есть на данный момент, тем обиднее будет его потерять, хотя изначально был вложен всего один доллар.

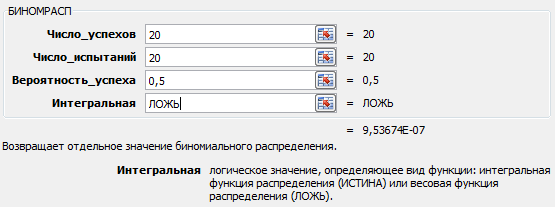

Каковы шансы стать миллионером? Ответ на этот вопрос даёт формула биномиальное распределение .

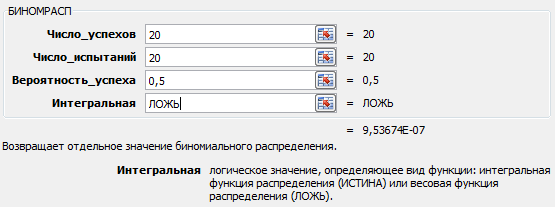

Вероятность выпадения двадцати орлов подряд меньше 0,000001 (я использовал формулу MS Excel для биномиального распределения):

Как мы видим, шансы невелики.

Только 140 человек из 146 миллионов станут миллионерами.

И опять же, это вполне соответствует тому, что Список Форбс для России включает 200 человек.

Наша модель продолжает показывать свою производительность в реальных приложениях.

Помимо небольших шансов на успех отдельного участника, наша модель имеет еще одно важное свойство: невозможно заранее предсказать, кто из участников станет миллионером.

Участник, вступающий в игру, не имеет какой-либо формулы, схемы или подхода, как бросить «честную» монету, чтобы выиграть двадцать раз подряд. И это свойство также верно.

Все слышат истории о людях, которые разбогатели.

О них пишут книги, снимают фильмы и слагают легенды.

Но, что характерно, никто не слышал о людях, разбогатевших на чтении таких книг, как Думай и богатей , Богатый папа, бедный папа или биография сэр Ричард Брэнсон .

И все это потому, что: Основа богатства – случайность и ее систематическое использование.

В основе всех историй людей, ставших богатыми, как и участники описанной выше модели, лежит изрядное везение и стечение огромного количества обстоятельств, без которых успех был бы невозможен.

Никакого систематического пути к богатству пока не обнаружено.

В гаражи солнечной Калифорнии Компьютеры собирали тысячи людей, но богатыми стали единицы.

И в 1970-е годы никто не мог сказать, что ими станут Билл Гейтс или Ларри Эллисон.

Однако истории успеха сегодняшних ИТ-"богатых" заставляют задуматься и создают иллюзию, что их может повторить один человек.

Но шансы примерно такие же, как если бы вы бросили головы двадцать раз подряд, как только увидели, что это сделал кто-то другой.

Как мы можем систематически использовать случайность и вероятность? Ответ на этот вопрос как раз и дает закон больших чисел.

Поставим себя на место организаторов игры, использованной в нашей модели.

По условиям игры проигравший в этом раунде теряет все игровые деньги, а победитель удваивает свой капитал.

Очевидно, что вы можете использовать деньги проигравших для выплаты победителям раунда (как в финансовой пирамиде).

Есть три варианта:

- Количество победителей равно количеству проигравших.

В этом случае все деньги участников, выходящих из игры, достаются тем, кто выкинул решку и остался в игре.

У организаторов игры нет выбора.

- Победителей меньше, чем проигравших.

Организаторы в плюсе.

Они получают сумму денег, равную размеру ставки, умноженной на разницу между проигравшими и победителями.

- Победителей больше, чем проигравших.

Организаторы должны выплатить выигрыши из собственных средств, или, как организаторы пирамид, при нехватке новых участников объявить себя банкротами.

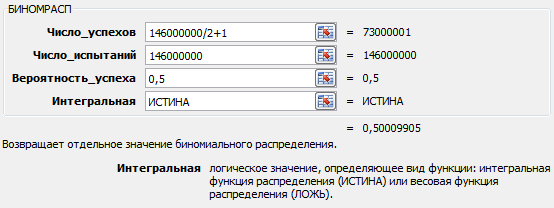

В первом раунде игры вероятность этого события равна примерно 0,5:

В первом туре шансы отдельного участника (изначально «плохого») и организаторов игры выглядят одинаковыми.

И нам нужно добиться системного использования вероятности со стороны организаторов («богатых»), то есть такую схему игры, чтобы они стабильно и систематически поддерживали игру и приносили прибыль.

Для этого нам нужно практически найти надежный событие в этой игре.

То есть событие, вероятность которого равна 1 или близка к этому значению.

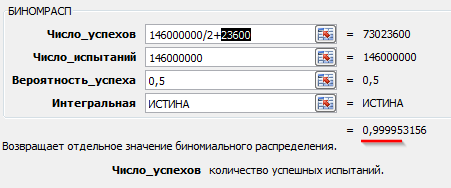

Снова используем формулу биномиального распределения в MS Excel и путем отбора находим, что с вероятностью почти 1 (с точностью до четырех знаков) соотношение победителей и проигравших будет отклоняться от равенства победителей и проигравших не более чем на 23600. тысяч участников:

В статистике это называется доверительный интервал .

Идея состоит в том, что с заданной вероятностью (например, 0,9999) значение определенной величины (в данном случае количества проигравших) будет находиться в заданном диапазоне.

В нашем случае мы выяснили, что в первом туре организаторы получат или потратят не более $23 600. Если мы точно знаем максимально возможный расход, мы сможем создать стабильную игру.

Где организаторам взять эту сумму? Ответ широко известен: комиссии (банковский бизнес), налоги (правительство), премии (страхование) и т. д. Проще говоря, с каждого участника взимается плата (за участие в игре), незначительная по сравнению со ставкой.

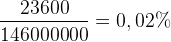

Минимально необходимая для этого доля ставки определяется соотношением максимального ожидаемого отклонения числа победителей от среднего (23 600) к общему числу участников раунда (146 миллионов) и равна:

На одной из популярных криптовалютных бирж лайвкоин точно

Теги: #платежные системы #Криптовалюты #Карьера в IT-индустрии #Финансы в IT #биткоин #деньги #богатство #виртуальная экономика #эмиссия

-

15 Лет Назад Мир Увидел Fallout

19 Oct, 24 -

Несколько Слов Об Icq

19 Oct, 24 -

8 Kpi Для Успешных Продаж Через Смартфоны

19 Oct, 24