В первая часть истории , посвященный эволюции финансовых транзакций, мы показали отражение расчетов между продавцом и покупателем, от чеков до цифровых новинок бесконтактных платежей.

Энтропия возрастает, и модели взаимодействия меняются.

В цепочке появляется новое звено – платежный сервис, выполняющий функции обработки и маршрутизации транзакций от плательщика к получателю.

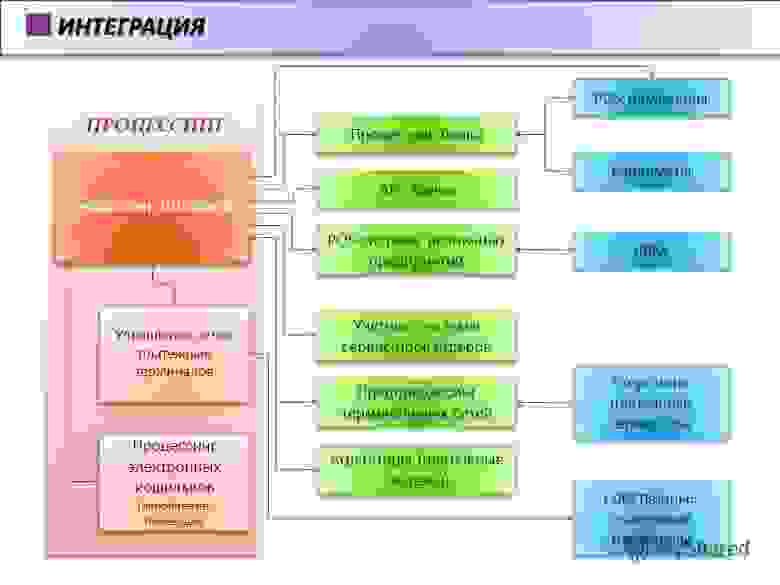

Наша платежная платформа также выполняет эти бизнес-задачи Фонди .

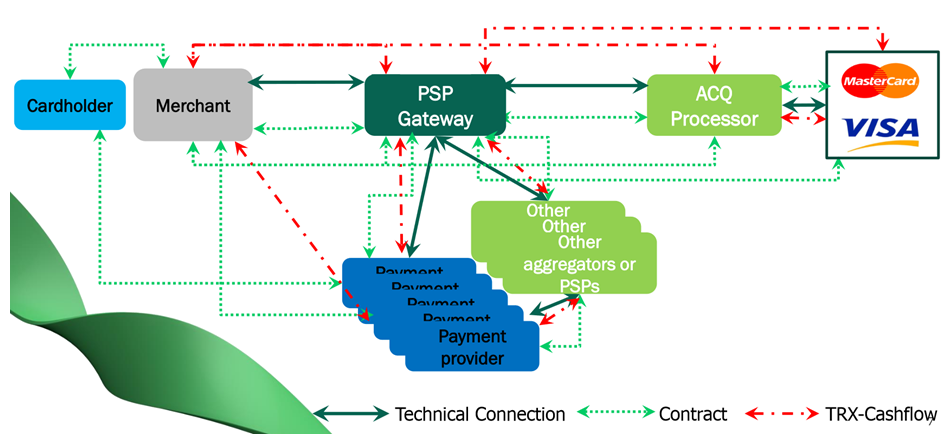

С появлением нового участника онлайн - платежного шлюза или PSP Gateway (Шлюз поставщика платежных услуг) схема эквайринга стала отличаться от традиционной.

Одним из определений платежного шлюза может быть следующее: Платежный шлюз — посреднический сервис, который обрабатывает электронные транзакции и является лишь платежным маршрутизатором.

Говоря техническим языком, платежный шлюз — это программный модуль, который маршрутизирует платежи между интернет-магазином и различными банками-эквайерами и другими поставщиками услуг интернет-эквайринга по единому протоколу взаимодействия.

Таким образом, платежный шлюз логичнее называть интегратором платежных решений и помнить, что в его деятельность не входит никакая финансово-расчетная функция.

Рассмотрим роль платежного шлюза во всей цепочке платежей от плательщика к продавцу.

Путь транзакции будет состоять из следующих участников: Владелец карты - Магазин - Платежный шлюз — Процессор-эмитент — MPS (Visa/Mastercard) — Банк-эмитент карты — Процессор-эмитент.

- Покупатель услуг (держатель карты, физическое лицо)

- Продавец услуг (магазин, юридическое лицо)

- Финансовый представитель покупателя (банк 1 – эмитент карты)

- Финансовый представитель продавца (банк 2 - эквайер)

- Платежная система (Visa/Mastercard/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером при процессинге и финансовых расчетах между ними

- Новый участник — Платежный шлюз

- Покупатель вводит платежные реквизиты/детали оплаты через веб-интерфейс.

- Информация о деталях транзакции передается на платежный шлюз, платежный шлюз передает ее банку-эквайеру.

- Банк-эквайер отправляет информационный (авторизационный) запрос в платежную систему (Mastercard, VISA, другие).

- Если получен запрос на авторизацию, банк-эмитент возвращает код авторизации, который позволяет платежной системе завершить транзакцию.

- Этот код возвращается в платежный шлюз, а оттуда продавцу отправляется отчет с результатом авторизации.

- Если авторизация положительна, транзакция считается завершенной, и продавец может предоставить услугу или отправить товар.

Средства будут списаны с карты плательщика и возвращены на счет продавца.

Возможно, их количество будет увеличиваться настолько, насколько платежный шлюз сможет принимать и обрабатывать запросы от возможных платежных провайдеров.

Здесь необходимо четко разделить возможности и направления деятельности интеграторов и агрегаторов.

Функции агрегаторов: интегрировать на сайт продавца сразу несколько способов приема платежей.

При такой бизнес-модели платежный сервис вынужден пропускать денежные потоки через свои счета.

Поэтому агрегаторы либо сотрудничают с партнерской кредитной организацией, либо сами имеют лицензию банка или небанковской кредитной организации.

Что нужно знать о провайдерах PSP? Чем они могут быть полезны бизнесу и почему их так быстро включили в обработку платежей? Ответ лежит на поверхности.

Они помогают ритейлерам принимать платежи онлайн.

Они предлагают единый платежный интерфейс для одного или нескольких способов оплаты.

Они помогают продавцам электронной коммерции принимать традиционные платежные карты, альтернативные способы оплаты (прямой дебет, электронные банковские платежи и платежи через кошелек (PayPal, Qiwi, Яндекс.

Деньги, Webmoney).

Но в отличие от модели взаимодействия с агрегатором, в рамках сотрудничества с Поставщик PSP, мерчанту придется заключить отдельное соглашение для каждого способа приема платежей.

Поставщик PSP работает исключительно как технический интегратор, предоставляя единый интерфейс для одного или нескольких способов оплаты.

Можно подключить любой магазин к процессингу выбранного банка-эквайера.

Продавец (магазин) все равно должен связаться с банком или другим финансовым учреждением, чтобы договориться о ставках комиссионных и платежах.

В качестве альтернативы платежный интегратор может работать как платежный агрегатор, предоставляя единый интерфейс для одного или нескольких способов оплаты, собирая платежи и комиссии и поддерживая связь с банками и финансовыми учреждениями.

Но это не типичная история.

Для этого мерчанту необходимо заключить договор с платежным агрегатором, а не напрямую с кредитной организацией.

Подробнее о разнице между агрегаторами и платежными интеграторами Здесь .

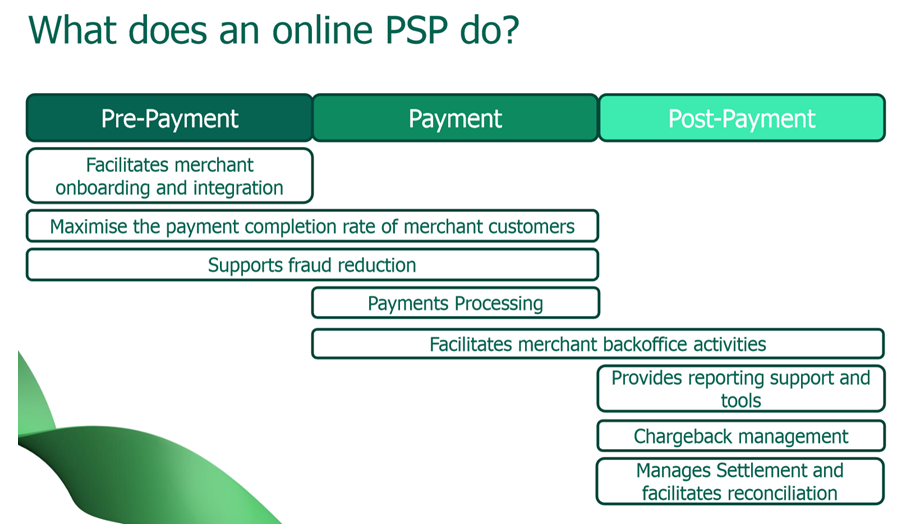

Что делает платежный шлюз?

Австрийско-английский провайдер Каликса объясняет свои функции магазинам следующим образом:

На уровне предоплаты — помогает мерчантам с интеграцией, работает над минимизацией мошенничества и рисков.

Производит платежи.

Поддерживает деятельность бэк-офиса.

Предоставляет отчеты на уровне постоплаты.

Разрешение споров (опротестов по платежам).

Управление расчетами и сверками.

Таким образом, на рынке процессинговых услуг закрепились две модели работы: Первый – интеграционный (платежный шлюз) – предполагает прохождение платежей от плательщика напрямую в интернет-магазин или через процессинговый центр.

Это технологическая модель, не предполагающая обработку средств.

Интегратор подключит банк-эквайер, указанный клиентом.

Покупатель (магазин) заключает договор с банком и платежными системами на расчетное обслуживание.

Всю оперативную и финансовую повседневную работу осуществляет интернет-магазин.

Вторая – агрегаторная модель – помимо объединения всех возможностей приема платежей в едином технологическом шлюзе включает в себя поступление платежей на расчетный счет процессингового центра, и только после этого средства поступают на счет интернет-магазина.

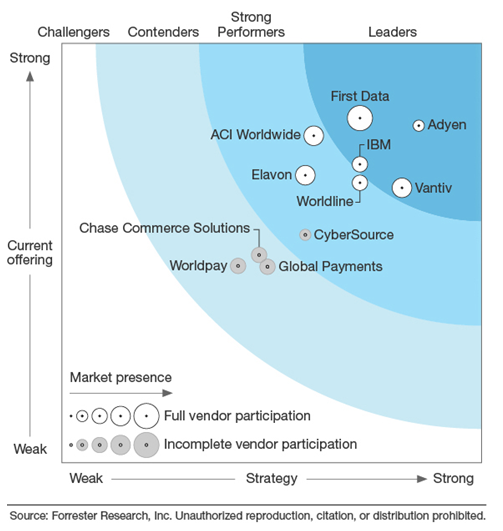

Основные мировые поставщики интегрированных платежных решений сегодня:

Данные из отчета «The Forrester Wave: Global Commerce Payment Providers, Q4 2016»:

На диаграмме Форрестера найдите Адьена в правом верхнем углу диаграммы.

Теперь давайте посмотрим на клиентов Adyen, чтобы понять сферу их деятельности, а также куда стремиться:

Таково нынешнее развитие событий.

И операционные потоки здесь.

Больше, чем Visa? Больше, чем Mastercard? Специально не проверяем.

Но тенденция задана, и она четко видна.

Кроссплатформенные платежи уже не новость, а реальность.

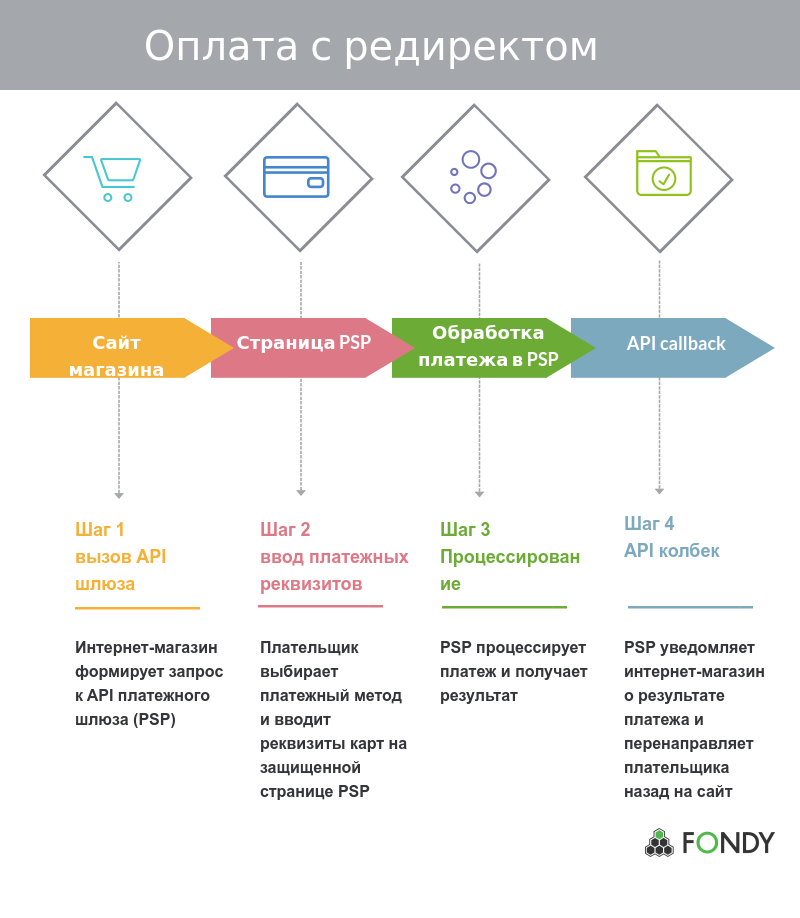

Давайте посмотрим на типичную операцию PSP, когда PSP использует метод перенаправления.

В этом случае от магазина для интеграции практически не потребуется усилий.

Выбор технического решения здесь остается за PSP.

Техническое решение PSP может выглядеть как перенаправление на страницу шлюза:

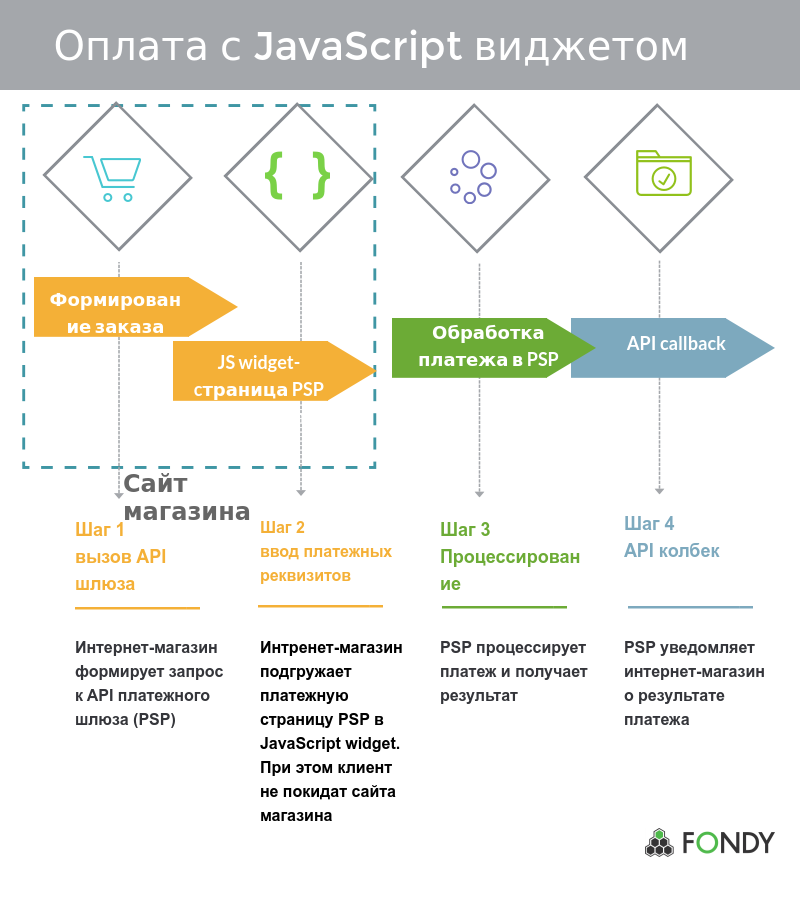

Или загрузив страницу оплаты в виджете JavaScript:

Успешная финансовая сделка зависит от каждого этапа пути:

- Выбор способа оплаты

- Ввод платежных реквизитов

- Маршрутизация платежей

- Авторизация платежа

- надежность: уровень обслуживания (SLA) и процент конвертации платежей в успешные покупки на уровне выше, чем может обеспечить одиночный банк-эквайер или платежный провайдер.

- защита: блокировка мошеннических платежей с помощью антифрод-системы без снижения коэффициента конверсии

- удобство для плательщика: адаптивная платежная страница под любое устройство с высоким уровнем юзабилити

- бухгалтерский учет: аналитика, отчеты, сверочные отчеты, необходимые интернет-предприятию

Каждый отказ приводит к потере доверия со стороны клиента, будь то магазин, ставший клиентом агрегатора или платежного интегратора, или клиент, зашедший на страницу магазина.

Финансовая транзакция – это не просто информационное сообщение, отправленное с сервера одного субъекта другому.

Он имеет статус документа-гаранта при передаче прав собственности на определенные объекты (товары или деньги).

Важность финансового посредника в этом процессе обмена нельзя недооценивать.

Покупатель, продавец, банк-эмитент и эквайер и даже платежный агрегатор, если он участвует в процессе, — все доверяют выбранному процессору (платежному интегратору, независимому процессинговому центру).

В момент подтверждения успешной транзакции транзакция считается завершенной.

Для того чтобы новые технологии, например, технология блокчейн, завоевали умы пользователей, должен произойти следующий виток развития информационно-финансовой системы.

Этот метод еще далек от популярного до устоявшегося метода расчета.

Однако нам все труднее вспоминать моменты, когда уникальные технологии получили широкое распространение.

Сможет ли единый электронный бухгалтерский регистр (блокчейн) упростить процесс расчетов — вопрос времени.

Сегодняшние процессоры, интеграторы и платежные агрегаторы имеют веские причины продолжать совершенствовать свои продукты для прорывных инноваций.

Теги: #онлайн-платежи #электронная коммерция #платежи #схема #процессинг #средства #платежные системы #Разработка для электронной коммерции #Биллинговые системы

-

«Родной» Аккумулятор Бтр

19 Oct, 24 -

Tensorflow И Логистическая Регрессия

19 Oct, 24 -

Новости О Проекте Сколково

19 Oct, 24 -

Быстрый Старт Openpnp

19 Oct, 24 -

Немного Предсказуемо

19 Oct, 24 -

Opera Представила Новый Браузер Neon

19 Oct, 24